Come fare un Business Plan - Parte 6

A cura del Dott. Astolfi, Docente in area Finanza

"Documento di proprietà intellettuale della Business School Meliusform® S.r.l. rilasciato a www.meliusform.it al solo scopo divulgativo. Pertanto è vietata qualunque estrapolazione, adattamento, riproduzione e trasmissione del documento in qualsivoglia forma.

Nella comprensione degli elementi successivi, si invita il lettore a richiamarsi alla struttura grafica della Fig.6 presente nel precedente articolo (Come fare un Business Plan - parte 5).

La determinazione dei fabbisogni finanziari di medio/lungo periodo

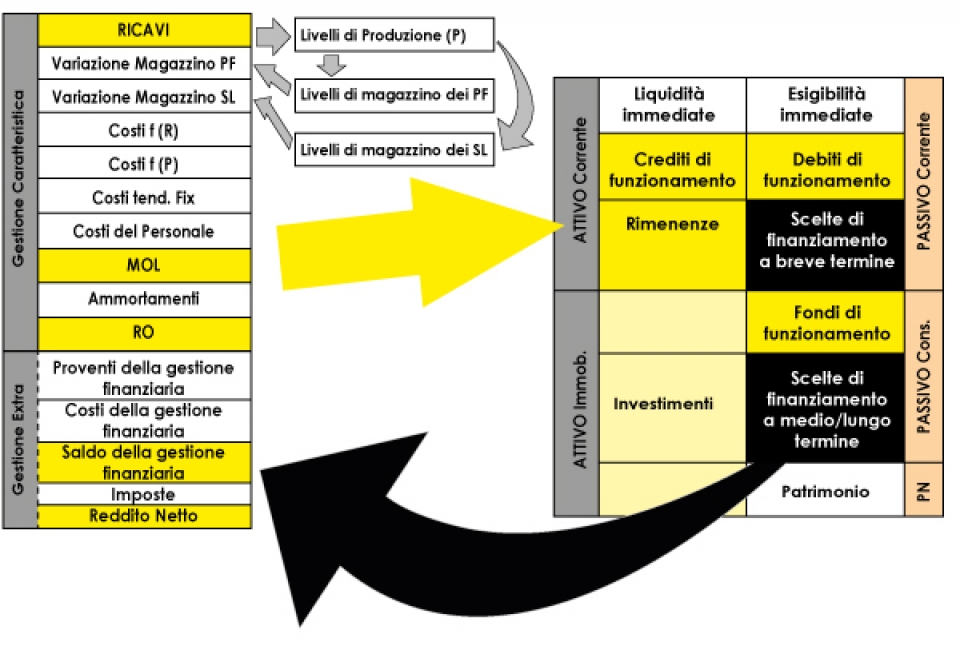

Una volta determinate le componenti del capitale circolante di funzionamento, rimangono da quantificare le componenti di finanziamento e quelle del PN (che come si nota dalla Fig.4 sono ancora rimaste in “bianco”).

La scelta di adottare un certo tipo di finanziamento rispetto ad un altro diventa a questo punto strumento di valutazione autonoma, in quanto permette alla direzione finanziaria di valutare l’incidenza che le scelte di finanziamento generano sul reddito dell’impresa. Infatti, le politiche di finanziamento avranno immediato impatto sulle voci economiche della gestione finanziaria, ovvero quelle che appartengono all’area extracaratteristica del Conto Economico.

Fig.7

| 1 | equilibrio finanziario tra la variazione degli impieghi e delle fonti; |

| 2 | riduzione dell’incidenza degli oneri finanziari sulla gestione; |

| 3 | massimizzazione della funzione del reddito (in particolare il ROE) e il suo effetto leverage; |

| 4 | produzione di cash flow futuri tali da assicurare una congrua copertura dei capitali presi a prestito e dei loro interessi. |

Le valutazioni che si traggono dai risultati di “what if” conseguenti alle diverse soluzioni di finanziamento scelte in relazione alla simulazione adottata, permette di valutare anche la convenienza di finanziare i progetti di investimento, derivanti dal BP, interamente attraverso capitali presi in prestito, oppure ricorrendo all’apporto di mezzi propri, e/o di future capitalizzazioni, e/o combinazioni di queste (utile a tale scopo è anche l’analisi previsionale dei WACC).

Sia in un’attività in “start up” (in cui la ricerca delle fonti di finanziamento è fondamentale per la realizzazione dell’investimento) sia in un’attività in essere, la scelta del finanziamento (o come si è visto dell’ottimale mix di finanziamento) è fondamentale. Infatti, la natura del business, il contesto economico, l’assetto societario, le condizioni commerciali vigenti nel mercato, ecc., sono solo alcune delle variabili che influenzano la quantità e la qualità del capitale investito e quindi delle fonti finanziarie richieste per una loro congrua copertura.

Per questa ragione si consiglia, di intraprendere dapprima un analisi di tipo quantitativa (economico-finanziaria) che giustifichi (o comunque dia un valore fattibile) all’iniziativa oggetto della valutazione, e solo successivamente riportare in modo dettagliato le motivazioni che hanno indotto quei risultati.

La copertura finanziaria

Uno dei primi obiettivi (come si è visto) che occorre perseguire nella scelta degli strumenti finanziari ottimali in sede di formulazione di un piano aziendale, è quello di soddisfare la condizione di 1. equilibrio tra la variazione degli impieghi e delle fonti per gruppi omogenei (ovvero impieghi a breve con fonti a breve e impieghi a medio/lungo con fonti a medio/lungo).

Assimizzazione della redditività del capitale investito e, quindi, (concomitantemente con l’ottimizzazione dell’effetto leverage) la massimizzazione dell’autofinanziamento (circuito virtuoso). Infine, qualora venissero soddisfatti tutti gli obiettivi primari della gestione finanziaria (equilibrio finanziario; bassa incidenza dei costi finanziari; massimizzazione della redditività) si potrebbero verificare casi di erosione della liquidità, laddove i cash flow prodotti non fossero in grado di garantire una congrua copertura dei capitali presi a prestito e dei loro interessi, compromettendo la capacità di autofinanziamento dell’azienda.

Ricorrendo allo schema previsionale del “rendiconto finanziario dei flussi di cassa” (cash flow statement), si evita l’errore diffuso di incorrere in stati di illiquidità a causa della mancata stima dei rimborsi dei prestiti finanziari e la loro incidenza sul flusso di liquidità prodotto dalla gestione operativa.

Qualora si evidenziassero alti assorbimenti (percentuali) dei piani di rimborso con i relativi interessi finanziari, si dovrebbero rivedere le scelte operate onde evitare di esporre troppo l’azienda all’alea di trovarsi illiquida in certi momenti della previsione. La direzione, pertanto potrebbe, in sostituzione, ritenere meno rischioso un finanziamento più costoso ma che presenta piani di rientro più lunghi e diluiti nel tempo tali da non incidere eccessivamente sui livelli di cash flow prodotti dall’azienda per effetto della sua gestione tipica.

−> Per maggiori approfondimenti leggi anche l'Articolo:

Come fare un Business Plan - Parte 1

Come fare un Business Plan - Parte 2

Come fare un Business Plan - Parte 3

Come fare un Business Plan - Parte 4

Come fare un Business Plan - Parte 5

Come fare un Business Plan - Parte 7

−> Se desideri approfondire gli argomenti di questo articolo, visita la nostra proposta formativa qui»

−> Se ti interessa ricevere un’offerta di servizi di consulenza da parte del nostro qualificato staff,

chiama il numero 06.62205420

Per approfondire tutti i temi legati alla Costruzione di un Business Plan potete affidarvi al Master in Finanza e Controllo proposto da Meliusform Business School.