I rating: capacità di accesso al credito - (Parte 1)

Analisi delle Banche per valutare il merito di credito delle imprese

Manca poco tempo al deposito dei Bilanci e già molte imprese stanno analizzando al loro interno le situazioni contabili al 31/12 per capire con quali risultati economici e finanziari si presenteranno ai soggetti esterni, primi fra tutti le Banche.

Come sappiamo, con l’introduzione di “Basilea 2”, alle Banche è concessa la possibilità di scegliere la metodologia da utilizzare per quantificare il Patrimonio di Vigilanza da detenere a fronte dei rischi di credito. Le tre metodologie proposte dall’Accordo che le Banche possono scegliere (in attesa nuovi standard internazionali per l'adeguatezza patrimoniale e nuovi vincoli di liquidità, previsti da Basilea 3), sono: SA (Standardized Approach), FIRB (Foundation Internal Ratings Based) e AIRB (Advanced Internal Rating-Based).

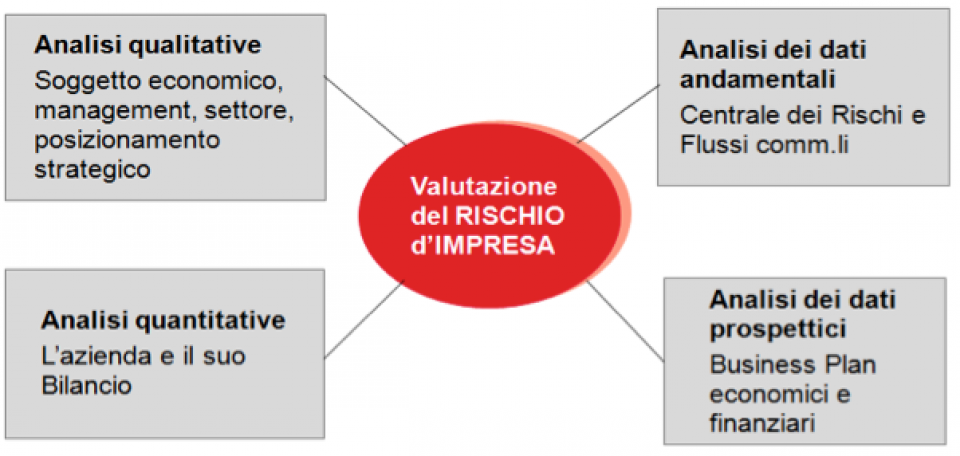

Indipendentemente dall’approccio che le Banche hanno scelto, in tutti e tre I casi sono chiamate ad effettuare valutazione del merito di credito delle imprese sulla base delle seguenti analisi:

Da queste analisi emerge la “probabilità di insolvenza”(PD = probabilità di default) e, attraverso di questa, una determinata classe di rating.

In breve cerchiamo di delineare le analisi che devono essere condotte dalle Banche per mantenere sotto controllo i rating, quindi la “probabilità di insolvenza” dei loro assets, e quindi l’adeguatezza dei loro parametri patrimoniali secondo gli standard di Basilea.

Analisi dei dati qualitativi

Vengono raccolte e riportate nelle apposite procedure creditizie le notizie sulla figura dell’imprenditore - evidenziando eventuali aspetti legati al cambio generazionale - rilevando i fattori di rischio e di successo della struttura organizzativa e dell’attività svolta. Si pongono in evidenza inoltre gli aspetti congiunturali del settore merceologico in cui opera l’impresa e, se possibile, anche il suo posizionamento rispetto ai suoi principali competitor.

La valutazione della capacità di credito dell’impresa parte, in genere, dall’analisi della situazione in essere e dalla verifica dei risultati conseguiti nel passato più recente:

- background della Società

- assetto societario

- struttura/organizzazione aziendale (governance)

- profilo del management (anche nei casi di imprese a conduzione familiare)

- modello di business

- trend Settoriali

- caratteristiche/rischio, vantaggi/svantaggi (SWOT analysis)

- posizionamento rispetto ai competitor (matrice Boston Consulting Group)

Analisi dei dati andamentali

Le banche, nel valutare le imprese, pongono molta importanza a questa analisi che si basa sulla rilevazione storica delle relazioni intrattenute, in particolare le risultanze critiche o negative, quali: assegni impagati a prima presentazione, elevate percentuali di insoluti su portafoglio Italia, mancanza di canalizzazione di bonifici Italia o Estero (a decurtazione degli anticipi sulle relative fatture), Riba a carico del cliente non onorate a scadenza per mancanza fondi, anomalie nelle evidenze di Centrale dei Rischi,ecc.

Tutti elementi che hanno valore solo quando l’impresa però presenta una certa storicità di relazione con la Banca o con altre Banche (rilevabile attraverso la Centrale Rischi).

Analisi dei dati quantitativi

Per questo fine la principale fonte informativa è rappresentata dai bilanci delle imprese (almeno degli ultimi anni) dai quale si possono ricavare utili indicatori (i bilanci devono venire preventivamente e opportunamente riclassificati).

Alcuni fra gli elementi più significativi nell’analisi dei dati di bilancio sono: il fatturato, il margine operativo lordo (MOL o EBITDA), il reddito operativo (RO o EBIT), i mezzi propri (o “capitale di rischio” o “patrimonio netto”) gli “indici”, utili per operare confronti nel tempo e con altre realtà simili.

Analisi dei dati prospettici

Quest’analisi è strettamente correlata con quella precedente, in quanto cerca di completare il processo di analisi quantitativa pervenendo a considerazioni di valutazione economico-finanziarie dell’impresa attraverso la proiezione dei dati storici (quando vi sono) oppure ricorrendo al supporto di informazioni esterne (analisi di mercato, di settore, dei competitor, ecc.) e di valutazione del business (innovazione di prodotto/processo, metodi organizzativi, cultura del management, ecc.), nei casi di nuove iniziative imprenditoriali (start up).

Il principale strumento informativo di supporto in questa fase di analisi è senza dubbio il Business Plan (di cui si rinvia ad altri articoli per la comprensione delle sue fasi di costruzione numerica).

Le Banche possono però seguire approcci e metodologie di analisi diversa nell’ambito delle fasi sopra indicate; in particolare non sussiste una metodologia univoca nella procedura di determinazione dei rating delle imprese. Ovviamente per giungere ad una attendibile valutazione del rischio le Banche si sono già tutte dotate di sistemi elettronici automatici e/o semiautomatici, tuttavia non sempre giungono ai medesimi risultati valutativi, e seppure ci giungessero spesso evidenziano sensibilità di giudizio diverse rispetto a medesime attività, contesti operativi, assetti patrimoniali, capacità di programmazione e altri aspetti aziendali considerati rilevanti. Infine, le stesse procedure recepiscono le indicazioni rivenienti dai sistemi di controllo periodico dei rischi (monitoraggio) i quali generalmente fanno scaturire degli specifici interventi gestionali correttivi all’insorgere di eventuali anomalie andamentali.

Comunque, indipendentemente dall’approccio valutativo utilizzato dalle Banche, le nostre imprese devono cominciare ad investire nelle attività di pianificazione e controllo economico-finanziario e patrimoniale, nonché sviluppare una capacità di comunicazione finanziaria con le istituzioni creditizie che sia efficace e sistematica.

Per farlo è necessario che sappiano:

- valutare le scelte aziendali attraverso propri modelli di rating

- confrontarsi con gli Istituti di Credito di riferimento

- adottare modelli di programmazione e analisi economico-finanziaria efficaci anche sotto l’aspetto della comunicazione (vedi un esempio in excel dei nostri modelli di analisi)

−> Per maggiori approfondimenti leggi anche l'Articolo:

I Rating: Capacità di accesso al credito bancario - Parte 2

I Limiti degli Indici Finanziari

−> Se desideri approfondire gli argomenti di questo articolo, visita la nostra proposta formativa qui»

−> Se ti interessa ricevere un’offerta di servizi di consulenza da parte del nostro qualificato staff,

chiama il numero 06.62205420